2011—2017,融資租賃業風云錄

2011—2017,從某種意義上說,這是融資租賃業最蓬勃發展的黃金七年,從養在深閨無人識,到現在越來越多的人關注到它,高速發展的同時,問題也是多多,本文作者很用心的做了梳理總結,以期未來更好的前行。

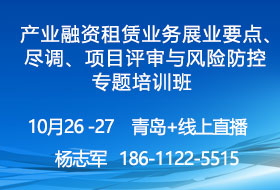

圖表1:2007-2017年6月底中國融資租賃企業數量變化情況(單位:家)

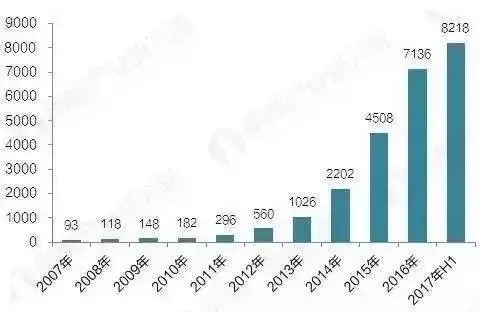

圖表2:2007-2017年6月底中國融資租賃行業業務總量變化情況(單位:億元)

2017年底最新數據,中國融資租賃企業數量已超9000家,行業業務總量已超6萬億。

一、七年發展,壞賬層出

自11-13年乃至14年,受全球經濟危機影響,國內實體雖前后歷經幾波萬億“抗生素”吊命,事實是,該來的還是要來。首當其沖的是中小民營制造業,過度投資、盲目樂觀、跨行業投資,導致負債高企、經營不善、產能過剩,租賃業迎來第一波壞賬的高潮。行業遍布各行各業,紡織、印刷、食品……這一波明顯的特征是壞賬合同數量多,單筆金額不高。當然,規模以上企業也并未幸免于難,只是尚在死而未僵的階段居多。這個階段,雖然也在做著中小,但市場也在開始轉移,尋找穩妥資產。同時商租、金租開始涌現,井噴。

13-15年乃至16年,大型國企乃至央企陸續出現債務兌付困難,實質性違約進而重組,名字至今耳熟能詳。何因?負債、過剩、環保……這一波更多的是在債市產生殺傷力,租賃因介入不深而非最大的冤大頭。行業,可能更集中于煤炭、鋼鐵。這一波壞賬,單筆金額高,或者說極高。這個階段,許多公司開始對中小微業務一刀切,禁入。目光開始瞄準平臺——政府投融資平臺,資產規模尤其是平臺資產規模幾何式增長,政府債務規模急劇膨脹,也就引來了43號文開始的一些監管,同時對大中國有企業、上市公司的投放也有巨大增長。

16-17年,中小微存量租賃資產,由于投放控制,同時歷史不良資產或清收或核銷,該類資產占比越來越少,壞賬也相應減少。同時由于政策、監管趨嚴,上市公司、大型企業中的地雷開始引爆,單筆壞賬金額動輒過億!貌似,平臺成了唯一的避風港,然而,政策越來越近!17年開始,商租金租開始審慎乃至禁入平臺領域。政策上,18年銀行對租賃公司底層資產穿透審核,資金不入平臺。平臺逾期的期望越來越大,這唯一的避風港可能也要面臨暴風雨。更可怕的是,一旦暴風雨真的來臨,帶來的破壞……

業者,不論高管還是執行層,不論企劃戰略還是業務風險,似乎都在思索,路在何方?!

為何如此?專業化太差。

二、專業經營能力太差,人才嚴重短缺、能力不足

13年開始,也許覺得租賃領域是藍海、香餑餑、賺錢快、盈利強,同時,方便制造話題、熱點(尤其是對上市公司來說),雨后春筍般冒出幾千家商租金租。然而與之相應的高管人才、經營層、執行層、業務骨干均未形成與之相應的人才。執行層的短板,業務骨干的缺失是可以快速補充的,快則兩三年,慢則三五年。而高管、經營層,沒有至少十年的深耕親行,真不堪大任也!

逾期爆發,壞賬急劇增長,資產處置的專業人才、團隊欠缺。管理層決策遲疑、措施延滯、處置低效導致清收效率低下,錯失資產處置、追償的最佳時機。同時租賃物取回較為復雜(具體就不說了,法務資產同仁深有體會),二手市場尚未建立,租賃物變現困難。同時由于業務一定程度的標新立異,導致租賃物低值高估、租賃物名存實亡、甚至有些直接是不動產或不動產附著物,其處置甚至無法取得、無法變現,更有甚者變現收益為負。筆者切身經歷過某租賃物處置,涉及環保及專業設備拆除,非但未變現,反而因為是租賃物的實際(法律關系)所有者,需支付相關拆除費用、銷毀費用、環境復原費用。

于是租賃真的就成了“做錢的生意”——信貸業務了!尤其是財稅部門營改增后,回租定性為貸款業務,也就少了天然的貿易屬性,似乎也就暗示了重擔保、輕資產,其后續資產處置也似乎愈發的不必要了……

租賃,也就由經營風險的業務變成了尋找安全資產的業務了。然而,天下有安全不濕腳的風險業務嗎?

17年開始,小微業務開始好轉,多家公司開始布局小微,似乎在說風水輪流轉……此節按下,暫且不說,再說得罪人太多。繼續說“錢的生意”。

三、資金掣制、流動性緊張,再融資成為租賃發展的難點

既然租賃成了“錢的生意”,那么錢對這個行業也就成了炊之米、魚之水了。然而市場上的商租、金租,除了親媽是銀行背景(銀行系租賃公司),以及已經成為行業翹楚、知名企業、央企背景(例如遠東、平安、華融等),其融資均有一定困難,不論在融資規模還是成本上。

民營的,國有大行在授信收縮時,全面禁止授信,甚至地方國企也受限;國有的,根據其經營狀況、資產質量、股東背景也有不同受限。拿某省租賃公司舉例來說,就融資方面而論,金租A,體系內停牌整合,甚至有被重組、被出售風險,其融資成本一直居高不下;金租B,親媽是地方城商行,雖然非大行,但資金不愁(唯獨遺憾的是吃入的全是平臺資產,變現難);商租C是民營性質,雖說有個大腿夠粗的親娘,但是娘不疼啊,娘有親兒子啊,所以奶水供給不足,融資困難且成本高昂。其余的商租大多為地方國企背景,其融資也有極大差別,且看D,最拽最牛最老,融資親媽擔保,各財主老爺都認,成本也低一些,問題也一大堆;其余幾家,要么不認親媽認爺爺,要么親媽不擔保,要么我們做著玩玩不圖規模…….OK,不再說下去了,更不要細說了。

再看看再融資市場的情況。民營性質的租賃公司,不論經營狀況,底層資產狀況如何,資本市場評級機構天然會歧視一番,總體評級很難高于AA+,而且評級天然比同等規模的國有性質低一級。為何,國有資本更具有穩定性。有理!現在市場的發債主體,不論行業性質,民營企業,評級多集中于AA及AA-,也就推高了民營企業融資成本。

融資端如此艱難,資產端呢?難上難,資產變現難、運營難、處置難。

做中小企業的商租(金租不做討論,金租誰家做中小啊?做也是做秀),除非足夠分散,具備足夠規模,否則其流動性問題必然很快到來。搞金融沒有壞賬是不可能的,但是更悲慘的是壞賬來的太多,所以流動性就出問題了。在市場上正兒八經開展中小業務的,就那幾家。所以做中小的商租,必須足夠大、專業強、系統化,這樣才方便資產變現。然而可是何其難也,看看專注中小的商租占比就好了。

做規模以上企業的商租金租呢?如前文所述,壞賬已經侵蝕了流動性,底層資產太差,差到親娘都不敢給擔保了。而某些商租、金租底層資產是沒有太大問題,只是目前的信用風險看起來可控,但是資產以平臺資產為主,變現?不好意思自持吧。同時,未來真的就穩妥了?三十年河東,三十年河西,也許沒有信用風險,合規監管也不容小覷。

四、幾類項目的個人看法

平臺資產

目前的狀況,筆者對平臺資產是部分看空的,雖然不至于建議沽空的。

早在17年上半年,曾建議公司開放中小(實際是中等規模以上)實業,并建議公司準備掉頭,控制平臺項目頭寸并明確平臺資產最高比例,原因有三:

1、經濟環境較差時,選擇收益較低安全性較好的平臺資產以備過冬,經濟有復蘇跡象的時候,可以選擇財務穩健、盈利較好、有發展前景而且項目收益更好的實體企業資產;

2、合規監管風險,中央政策對地方平臺舉債融資監管如此加強的狀況下,明知不可為偏為之,只能一句后果自負;

3、強監管下,平臺授信緊縮下的平臺流動性風險,由此給出租人帶來切實的信用風險。回想一下,11-12年銀行收縮信貸對中小企業的沖擊就好了,順便再回想一下政府拖欠工程款的歷史經驗。也許平臺資產最終會解決,只會被套不會損失,想一下六千點被套看不得割不得的無奈,看一下公司的資金頭寸和到期的信貸,金融,流動性為王。

故而,2016年操作平臺的時候,作為一線風控,也曾建議公司選取有資產(并非劃入道路官網資產),有凈資產(控制負債規模),有收入(有現金流、有盈利模式),有凈收入(能夠負擔一定的財務費用,具備持續造血功能),有事權(承擔一定政府職能),有財權(承擔了政府職能有相關的財政支持)的平臺項目,沖出一定資產規模,做大。這個建議目前仍然持有,但是主體選擇更加審慎。同時醫院不建議作為主體,未來醫療改革尺度會非常巨大,政策上具有極大不確定性。公立醫院回歸公益性本質,其供應商納入政府采購,其醫護人員納入公務員體系,公立醫院回歸平價、公共、綜合醫院。其融資也會成為供應商的一種,進行統采統購,而且是作為地方財政支付管理。時下,如果公司政策沒有調整,仍以平臺、醫院作為主體,建議方案調整為以服務費為主的交易結構,壓低租息率,提高收益率。

上市公司

經歷17年上市公司債務風險連續爆發,預計多家商租、金租踩雷,甚至聽說某通的項目,某金租投放月余便雷暴。對于上市公司,個人淺薄認識:

1、不要信仰資產重組,不要相信雙主業、三主業,尤其是謀求主業轉型的公司;

2、高桿杠的不碰,絕對不要操作;

3、高質押率的不要操作,實際控制人持有的流通股、限售股質押超過九成,不管場內押還是場外押,束之高閣,敬而遠之;

4、主業盈利能力差的最好別做,扣除非經常性損益后利潤為負,最好棄之。證券市場上尤其是A股,股價已經反映了投資者對他們的看法,低、更低、又創新低……

對于上市公司,目前還是看多。未來大宗商品、物價總體看漲,預期通貨膨脹。上市公司項目規避以上四點,同時有魄力的公司可以考慮介入大宗商品類、資源類、冶金鋼鐵類,乃至造船航運等領域。同時注意篩選,具有一定市場地位,占有一定市場份額的主體。

規模以上實業

當下所講規模以上的實業,是指資產規模、收入規模均過億(或者七、八千萬以上)但收入規模未達到大型企業標準(工信部有企業劃型標準)的實業。該類企業體量不上不下,銀行授信不會太高,資產負債率等財務結構經過洗禮后結構相對合理,同時關鍵的是,具備一定的盈利能力,現金流尚可。該類企業再融資具備一定能力,但也面臨一些問題,銀行授信達到上限或者無擔保措施無法銀行融資,同時做小微的租賃公司額度不夠、成本太高,做平臺、上市公司、國企的租賃公司額度太小(或者因為民營而難過會或一刀切)。該類項目目前看來卻有機會有空間。

2018年已然開始,金融變局正在發生,融資租賃業亦在調整轉型中砥礪前行,期許下一個七年,每一個租賃人都會像木心先生所說的那樣:“歲月不饒人,我亦未曾饒過歲月。”

作者:安森 來源:Jack看租賃

上一篇:汽車以租代購藍海已現

下一篇:以案說法——汽車融資租賃業務的風險防范