租賃資產證券化——正在改變融資租賃行業經營業態

2014年以來,企業資產支持證券(以下簡稱“企業ABS”)迅猛增長。在此洶涌大浪潮中,融資租賃公司無疑成為其中最主要的受益者之一。正是因為融資租賃在資產證券化業務中占據了這么重要的位置,我們有必要對租賃abs進行更有“深度”的研究。

一、ABS備案制實施以來租賃租金abs發行規模情況

Wind數據顯示,自ABS備案制以來,租賃租金ABS發行總額已達2078.53億元,占新發行企業ABS發行總額比重為20.09%,發行總額位列第一,其次為小額貸款和應收賬款ABS發行規模(見圖1)。

圖1:按基礎資產分類企業ABS規模占比

數據來源:WIND、申讀ABS研究組

其中排名前十位的融資租賃公司發行項目總數及規模如下表所示。

表2:發行企業ABS排名前十位融資租賃公司

數據來源:WIND、申讀ABS研究組

遠東租賃是目前交易所市場上最大的租賃租金ABS發起人。2016年至今,遠東國際租賃作為原始權益人在的交易所發行的ABS,總規模已達375.01億元,占交易所租賃租金ABS比重接近20%。

同時,遠東國際租賃的資產規模也在迅速增長,2014-2016年間,其總資產從1033.53億元上升至1588.81億元,增幅超過50%。

另一ABS發行量較大的平安國際租賃,在過去幾年實現了資產翻番。2014-2016年,該公司總資產從500.9億元增長至1138.3億元,漲幅超過100%。截至目前,平安國際租賃發行的資產證券化產品總規模為139.4億元。

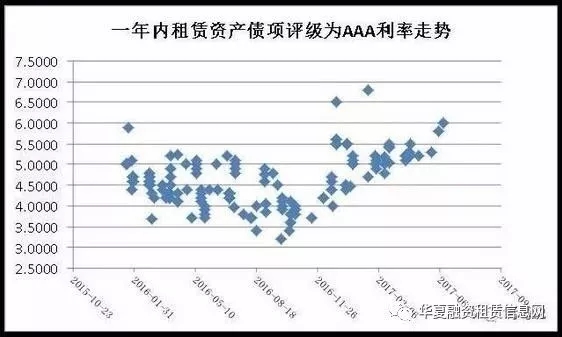

二、2016年以來租賃租金abs發行利率情況

通過分析2016年1月1日至7月27日在交易所上市的172個證券的有效數據,發現基礎資產為租賃租金,期限在一年以內,債項評級為AAA的證券,發行時票面利率范圍為3.50%-6.00%,整體發行情況較為理想。圖中可以明顯看出2016年三季度利率水平處于較低位置,之后明顯處于上升趨勢中。

圖3:2016年1月1日至今期限1年以內債項評級為AAA交易所ABS利率走勢

數據來源:WIND,申讀ABS研究組

三、ABS改變了融資租賃行業的發展業態

融資租賃屬于類金融業務,對融資租賃公司有10倍的杠桿紅線,融資租賃行業屬于資金密集行業。傳統上融資租賃公司主要通過銀行保理業務,流貸業務,轉租賃,P2P等方式籌集資金。行業發展受到資金方面極大的限制。

資產證券化業務改變了整個租賃行業的經營業態:

1.負債端。

abs成為一個穩定并且有效率的融資來源,而不僅僅是一個補充。傳統上融資租賃嚴重依賴于銀行甚至P2P資金,但是由于資產證券化評級依賴于基礎資產的好壞,具有超越主體評級的特性,目前幾乎所有融資租賃公司都會考慮是否能通過abs進行融資,甚至對于部分融資租賃公司來講,abs資金相比于傳統銀行授信已經占據更重要的位置。

隨著銀登模式的興起,租賃公司利用所謂的“類abs”進行創新融資,使整個過程更加高效,且無需受到交易所那樣嚴格的監管要求。

總之,融資渠道的多元化和穩定性無疑極大的提高了融資租賃公司作為類金融機構的競爭力,甚至能夠因而增強企業評級等級。

2.資產端。

abs對租賃公司的影響絕不僅僅在于多了一個融資工具這么簡單,它對于融資租賃公司業務端的影響主要表現在對于很多租賃公司的業務人員來講,判斷某個項目是否能做的標準之一是該項目是否能通過abs轉出。

比如在公司風控水平要求下對分散度的更加重視(包括規模,行業,區域等),比如為了控制規模不惜更繁瑣地進行合同拆分,比如挑選介入更加分散的車輛租賃行業等,甚至部分租賃公司在業務部門中也給予發行abs的授權。

3.運營端。

abs業務使租賃公司在杠桿受限的情況下大大提高資產周轉率,將形成的租賃資產迅速通過abs轉出,騰挪資金額度,進行新的項目投放,使得租賃公司快速壯大。

以遠東為代表的部分租賃公司通過打造出自己的承做承銷團隊,進一步提高了abs發行效率以及所處地位。

部分租賃公司利用自身業務資源優勢,主動挑選合適的資產以財務顧問角色主動參與到abs發行中。典型案例比如:2017年6月9日,遠東主導的遵義公交集團公交客票收入abs成功發行。

隨著融資租賃公司更加深入地與ABS結合,Preabs基金、夾層甚至劣后基金已經在融資租賃ABS業務中扮演非常重要的角色。融資租賃公司憑借自身信用,通過preabs先行投放形成租賃資產,然后利用abs融資償還preabs資金,同時通過夾層基金、劣后基金解決abs發行的難點,甚至協助租賃公司出表。

在此模式下,融資租賃公司已經從“銀行融資-發放租賃貸款”這一傳統“融資放貸”模式轉變為憑借自身信用、承攬資產能力、資產服務能力以及資產處置能力進行類似互聯網行業的“輕資產”運營。該模式使得融資租賃公司大大降低了對資金的依賴以及杠桿的限制,大幅提高了盈利水平。

上一篇:新能源汽車的融資租賃方案及建議

下一篇:【稅務案例】融資租賃業務避免陷入稅收誤區