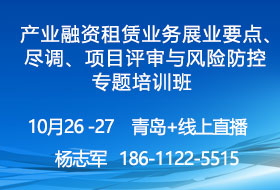

融資租賃公司如何參與Pre-ABS?

什么是Pre-ABS?現在由于互聯網足夠快,流量增長足夠快,很多企業面臨更大的問題在于說我沒有第一筆錢去放資產,更何況談做后端的資產證券化,現在Pre-ABS業務就是做ABS之前通過一筆過橋的資金,先墊上給你去形成債權,然后在資產達到標準發行的時候我去發行,最后獲得回報。

這類的業務模式是未來的大趨勢,包括Pre-REITs,現在我們發現市場上有很多機構來做。

大體上如果是消費金融方面Pre-ABS基本上都是這業務模式,我出一個基金,我們共同執行基金行動計劃,有企業來為我提供一些客戶和風控,我去放款,放款之后我們以SPV作為原始權益人來發行資產計劃,來融資,把錢還回去(還款來源為ABS和債權回款)。這里面Pre-ABS和企業共同去分利息和發行。

相當于發行ABS之前的一筆過橋融資,既可以用于創造更多基礎資產,也可以用于平滑ABS發行期的現金流。

說白了一過橋,但這橋也可以拉很長。

1.背景

2.業務定位

3.參與路徑

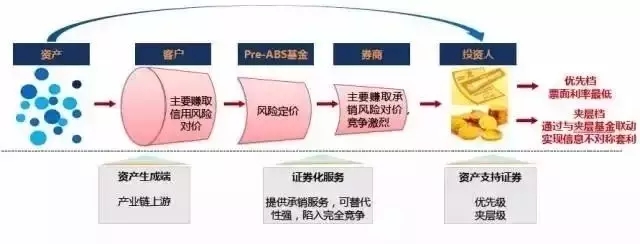

銀行參與Pre-ABS路徑

銀行可以通過投資Pre-ABS為企業發放貸款,并且在發放貸款前主動選擇后期承做企業ABS的中介機構,全程參與ABS的發行。

下圖為傳統的針對融資租賃等傳統企業的Pre-ABS交易結構。

案例:力帆融資租賃-新網銀行Pre-ABS基金

2017年3月,力帆融資租賃(上海)有限公司與四川首家民營銀行新網銀行股份有限公司就汽車零售資產信貸業務建立全面合作關系,力帆租賃從新網銀行獲批額度2億創新金融結構產品pre-ABS消費信貸授信。

本次合作以汽車消費金融資產為出發點,雙方總結金融市場中基金、信托結構化產品的優點,創造性的將傳統的銀行流貸產品同后期資產轉出渠道進行嫁接,開展了Pre-ABS產品的銀行授信合作。在全新合作模式中,力帆租賃依托新網銀行信貸資金形成汽車消費金融資產,再匹配后續資產轉出渠道如資產證券化、資產包或應收款轉讓等渠道將資產轉出,完善資產包收付結構。該創新業務具有資金使用效率高,資金沉淀低等特點。

該筆創新業務模式是西部租賃市場上的首單,是力帆租賃與銀行創新的一大亮點,也是產業系租賃業態與互聯網銀行等金融機構基于當前的金融生態和經濟環境做出的一種多元化的探索模式。力帆租賃在保持傳統的銀行合作同時,也會更加深入地與各類金融同業探索合作,創新同業模式。

除針對融資租賃等傳統企業的Pre-ABS外,部分城商行和民營銀行開始參與互聯網消費金融Pre-ABS業務。

信托公司參與Pre-ABS路徑

信托公司發起集合資金信托,進行Pre-ABS投資,并且在前期主動選擇后期ABS業務承做機構,全程參與,也可以幫助企業發起交易商協會ABN;還可以當商業銀行Pre-ABS投資的通道。

案例:浙金•易鑫租賃PRE-ABS集合資金信托計劃

【產品名稱】浙金•易鑫租賃PRE-ABS集合資金信托計劃

【產品規模】8.34億元人民幣

【產品期限】4個月,滿3個月融資方有權選擇提前結束。

【認購起點】100萬人民幣,超過部分按 10萬元整數倍增加。

【資金用途】信托資金用于向易鑫租賃發放信托貸款,易鑫租賃將該款項用于向消費者/承租人發放借款/租賃款,上述債權形成ABS的底層資產。

【收益分配】到期或提前部分還款時償還對應本金及相應利息。

交易對手:

1、 融資人:上海易鑫融資租賃有限公司

上海易鑫融資租賃有限公司成立于2014年8月,注冊資本56,000萬美金,是專業提供一站式租售購車金融服務的汽車融資租賃企業,目前國內最大的第三方汽車金融公司。總部設立于上海,目前已設立45家分公司,業務涵蓋了31省份、300多個城市,與700多家經銷商建立合作關系。截至2017年3月末,易鑫租賃總資產202.81億元,凈資產38.28億元,主體評級AA。

2、 擔保人:鑫車投資(上海)有限公司

鑫車投資(上海)有限公司,由以易車、騰訊、京東、百度四家互聯網巨頭為首的企業重金打造,成立于2015年1月,注冊資本10億美元,是國內領先的融合互聯網與汽車金融的外商獨資企業。

3、 易鑫集團整體評價

根據易車2017年一季度的財報數據,易車集團營收為15.50億元,其中,來自交易服務的營收為6.26億元,比去年同期的2.13億元增長193.5%,這一增長主要受益于交易服務的激增。按汽車業務來分,來自新車業務的營收為3.12億元,來自二手車業務的營收為3.14億元。

項目優勢:

① 項目方股東背景實力強大,且在汽車資訊服務、交易、金融等相關汽車領域有深度布局,協同效應明顯。易鑫融資租賃有限公司股東背景強大,騰訊、百度、京東等戰略投資者組成投資財團將對易鑫租賃母公司易鑫資本有限公司投資5.6億美元,目前籌備新一輪戰略投資者增資和香港ipo等事宜。易鑫租賃合并計算第一大股東為騰訊,實際經營方和創始人為易車,易鑫資本香港有限公司為其全資子公司。易車于2010年在紐交所IPO,是第一家上市的(海外)汽車互聯網企業。

② 全程封閉運作,風控水平高于公募abs優先級水平。本項目采取了優先次級安排、股東增信、資金監管、債權質押、入池資產資質審核等風控措施,且項目全程封閉運營,從發放資金形成貸款到abs回款形成完整閉環。

③ 對接ABS成熟模式,退出路徑明確。易鑫目前已發行交易所ABS規模52.04億元,險資ABS規模10億元,私募ABS規模33.22億元,合計95.26億元。

④ 期限短,預期收益高。本項目每期最長期限不超過4個月,滿足投資人短期資產配置需求。

⑤ 車貸類資產安全性高。目前房貸和車貸是消費類貸款中最為優質的兩類資產,從分散度、違約率、損失率、現金流穩定性、汽車追索和處置等多重維度評估,車貸類資產屬于安全性最高的資產類別。

風控措施:

① 分層機制:設計了優先、次級安排,比例為5:1,次級為優先級投資者提供信用增級。

②保證擔保:易鑫租賃的大股東-鑫車投資(上海)有限公司為本次融資提供保證擔保。

③債權質押登記:易鑫租賃向消費者/承租人發放借款/租賃款形成的債權質押給我司,后續于ABS獲準發行后解除質押,ABS發行成功后償還我司本息。

④ 設立監管賬戶:由我司保留U盾及網銀管理權限,對信托發放資金用途(只得用于形成abs底層資產)與基礎資產回款資金使用進行封閉監管。

⑤ 還款:我司與中泰證券簽署合作協備忘錄,約定由中泰證券對基礎資產進行ABS包裝發行,ABS回款進入我司監管賬戶,定向償還我司當期全部本息。

⑥ 放款與形成資產資質審查:通過貸前、貸后審查,保證底層資產質量。

⑦ 貸款發放后融資方按周提供資金使用報告等文件。

還款來源:

【第一還款來源】:ABS回款

易鑫租賃需對公司的租賃款/車貸款進行證券化,使用募集ABS資金償還信托貸款,支付信托貸款本息,實現信托計劃退出。

【第二還款來源】:債權回款

易鑫租賃將對車貸公司形成的債權的回款償還信托貸款,實現信托計劃退出。

4.Pre-ABS特點

PRE-ABS業務基于ABS業務全流程

PRE-ABS業務是基于后續發行ABS的前提而進行的融資行為,由信托公司募集資金投向原始權益人,原始權益人獲得融資后擴大業務,增加基礎資產;在基礎資產達到一定的規模后,由信托公司擔任SPV,通過將基礎資產證券化從公開市場或私募市場募集資金,獲得資金用于償還PRE-ABS環節的融資。因此,PRE-ABS業務實質上是以基礎資產現金流和未來發行ABS募集資金為還款來源的融資業務,相當于發行ABS之前的一筆過橋融資,既可以用于創造更多基礎資產,也可以用于平滑ABS發行期的現金流。

PRE-ABS業務具有綜合成本優勢

PRE-ABS的業務來源于原始權益人擴大業務規模的融資需求,通過PRE-ABS融資和后續ABS發行相結合的方式,一方面獲得資金拓展業務,擴大基礎資產規模;另一方面有利于平滑ABS發行前的現金流,盤活存量資產。由于發行ABS融資成本相對較低,雖然PRE-ABS融資成本較高,但資金實際占用的時間并不會太長,前端期限往往在1年以內,對于融資方而言,在獲得低成本ABS資金后就可以將原有的信托融資置換,這種搭配相對成本也比較低,比單純發行ABS對現金流的壓力更小,也更有利于推進業務發展。

PRE-ABS業務有利于控制風險

對信托公司而言,由于前端基礎資產的收益率與末端ABS的成本之間的利差足夠大,為期限靈活、融資成本適中的信托融資提供了業務機會;通過PRE-ABS業務能夠鎖定交易對手,信托公司全程參與基礎資產的形成、特殊目的載體的設立以及ABS的發行,在前端的PRE-ABS和后端的ABS中均可以獲得收入,有利于與客戶建立深入合作,也有助于把控風險。

上一篇:融資租賃合并訴訟案例

下一篇:投稿 | 2016年天津市融資租賃訴訟情況數據分析報告